Syifa Nursaadah Slamet

Syifa Nursaadah Slamet

Manajemen Risiko dalam proses Rebornnya Bank Muamalat: Membuka Jalan Menuju IPO hingga Akuisisi

Bisnis | 2024-01-02 23:44:27Perbankan sebagai salah satu lembaga keuangan di Indonesia dituntut oleh pemilik dan pemegang sahamnya untuk memiliki kinerja yang baik agar dapat meningkatkan nilai perusahaan secara berkesinambungan. Untuk meningkatkan kinerja, perusahaan harus mampu menganalisis resiko yang mungkin terjadi dengan menerapkan manajemen resiko(Muhammad Asir et al., 2023).

Menurut Peraturan Otoritas Jasa Keuangan No. 18/POJK.03/2016 Manajemen Risiko adalah serangkaian metodologi dan prosedur yang digunakan untuk mengidentifikasi, mengukur, memantau, dan mengendalikan Risiko yang timbul dari seluruh kegiatan usaha Bank. Sesuai dengan pasal dua terdapat 9 jenis risiko: Risiko Kredit, Risiko Pasar, Risiko Likuiditas, Risiko Operasional, Risiko Kepatuhan, Risiko Hukum, Risiko Stratejik, Risiko Kepatuhan dan, khusus pada bank syariah terdapat risiko imbal hasil.

Bank Muamalat di tengah Krisis

Bank Muamalat Idonesia adalah bank syariah pertama di Indonesia, berdiri tahun 1992. Prinsip operasional BMI murni sesuai syariah yang dalam operasional terdapat dewan pengawas syariah, agar terjaga dari unsur riba. Tahun 1997 Indonesia mengalami krisis ekonomi yang parah. BMI tetap bisa bertahan dengan tanpa pemberian suntikan dana dari pemerintah. Hal tersebut dapat terjadi karena terhindarnya dari kerugian oleh spekulasi di pasar uang, karena tidak ada transaksi derivatif. Semua transaksi yang terjadi ada underlying assetnya. Artinya, apa yang terjadi di sektor moneter sebanding dengan yang tercipta di sektor riil (Budi Sarasati, Herbudhi. Setio, 2021).

Meski terbebas dari virus negative spread, Bank Muamalat tetap merasakan dampak dari krisis ekonomi. BMI mengalami rugi operasional hingga Rp. 105 milyar. Namun, dengan perjuangan di semua lini, kerugian dapat ditekan dan bahkan menghasilkan laba operasional berturut-turut dari tahun 2000-2003 sebesar Rp. 10,85 miliar, Rp. 50,32 miliar, dan Rp. 32,15 miliar. Hal menarik adalah terdapat sebuah catatan khusus dimana para karyawan Muamalat berhasil mengembalikan modal yang sempat merosot hingga hampir sepertiganya pada tahun 1998 atau tinggal Rp. 39,3 miliar. Bahkan, di akhir tahun 2002, total ekuitas melebihi modal disetor menjadi sebesar Rp. 174,32 miliar. Jumlah itu, kira-kira sebanyak Rp. 66 miliar berasal dari pemodal baru, sedang sisanya Rp. 108 miliar adalah sumbangan-lebih sering disebut sebagai bentuk ”Waqf Jaariyah” dari karyawan Muamalat. Kalau jumlah karyawan mencapai sekitar 5000 orang lebih, maka sepanjang empat tahun terakhir, masing-masing karyawan mewakafkan institusinya sebesar Rp. 216 juta (Azizah et al., 2022; Fitriya et al., 2022).

Adapun Selama krisis finansial global 2007-2008, BMI menunjukkan kinerja yang baik dengan peningkatan laba bersih 43% menjadi Rp 207 miliar2. Namun, mereka menghadapi tantangan berupa peningkatan pembiayaan bermasalah (non performing financing/ NPF) secara tajam3. Oleh karena itu, strategi bisnis yang dijalankan oleh BMI perlu ditinjau kembali untuk menghindari peningkatan NPF di masa depan.

Selama masa kejayaan BMI yang berlangsung 15 tahun pasca krisis moneter 1998, bank ini menunjukkan performa yang mengesankan. Namun, dalam delapan tahun terakhir, performa mereka telah menurun secara signifikan. Penurunan ini mencakup aset, NPF, DPK, pembiayaan, dan keuntungan. Pada 2014, aset BMI mencapai Rp 62 T, tetapi pada 2020, aset tersebut berkurang menjadi Rp 51 T. Pembiayaan BMI juga mengalami penurunan drastis dari Rp 42 T menjadi Rp 29 T, yang disebabkan oleh kualitas aset yang buruk. DPK BMI juga turun 19 persen, dari Rp 51 T menjadi Rp 41 T pada akhir 2020, menunjukkan penurunan kepercayaan masyarakat untuk menempatkan dana mereka di BMI. Keuntungan BMI juga menurun, dari rekor Rp 476 M pada 2013 menjadi hanya Rp 10 M pada akhir 2020. Situasi ini diperburuk oleh gagalnya lima kali right issue dalam lima tahun terakhir, yang menunjukkan bahwa manajemen BMI belum berhasil membangun kepercayaan investor untuk menanamkan modal mereka di bank syariah pertama ini(Azizah et al., 2022; Fitriya et al., 2022; Syah & Andrianto, 2022).

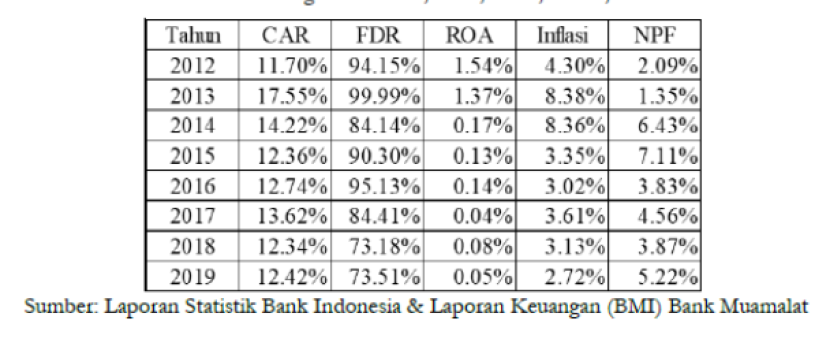

Bank Muamalat menghadapi kinerja keuangan kurang baik tahun 2019. Situasi ini dapat dilihat berdasarkan gambar di atas, kualitas pembiayaan memburuk ditandai dengan naiknya rasio NPF dari 3,87% menjadi 5,22%. Angka tersebut melebihi dari batas maksimal ketentuan regulator. Menurut Senior Vice President Royal Investium Sekuritas, Bank Muamalat salah menetapkan strategi. Seharusnya Bank Muamalat Indonesia melakukan pembiayaan di sektor ritel yang kompetisinya lebih kecil dibandingkan apabila menyalurkan dananya ke sektor korporasi yang justru behadapan dengan bank-bank bermodal besar (Thertina, 2019). Akibatnya, permodalan bank terkena dampaknya, karena untuk meningkatkan kembali rasio pembiayaan bermasalah bank perlu mengeluarkan modal sendiri. Modal yang terlalu banyak tergerus dapat menyebabkan laba yang dihasilkan berkurang, karena bank tidak memiliki earning assets yang mencukupi. Tercatat dalam laporan keuangan Bank Muamalat Indonesia, laba bersih perusahaan mengalami penurunan sebesar 65% dibandingkan dari tahun sebelumnya yaitu dari Rp 46.002 juta menjadi Rp 16.326 juta(Azizah et al., 2022). Lalu diperparah pada tahun 2020 yang kembali menurun menjadi 10 miliyar.

Eksistensi Bank Muamalat sebagai bank syariah pertama di Indonesia mendapatkan perhatian lebih saat ini. Permasalahan permodalan menjadi isu yang terdengar menggerogoti Bank Muamalat. Karena BMI bukan hanya menjadi bank syariah Indonesia pertama tapi, juga merupakan warisan para ulama (MUI) dan cendekiawan Muslim Indonesia (ICMI) yang harus dijaga bersama. Selain itu, kesalahan dalam segmentasi pemberian dana pada pihak pertambangan dan korporasi juga menjadi masalah lain yang menggerogoti Bank Muamalat. Berdasarkan data annual report Bank Muamalat memang terjadi penurunan dalam beberapa aspek dan peningkatan dalam beberapa aspek. Hal tersebut memperlihatkan kebenaran. Dengan maraknya gerakan kembali kepada syariah dari Masyarakat Indonesia menjadikan dasar yang kuat untuk mengulik kembali performa salah satu bank syariah tertua yaitu Bank Muamalat.

Dalam menghadapi kondisi risiko tersebut, Bank Muamalat perlu melakukan manajemen risiko yang efektif, termasuk dalam hal analisis kredit, pengelolaan modal, segmentasi pembiayaan, dan transparansi klien.

Bank Muamalat: Masa Reborn

Saat ini Bank Muamalat sudah berusia 30 tahun. Menjelang usia tiga dekade, bank yang menjadi harapan umat tersebut mengalami ujian berat yang diawali dengan besarnya pembiayaan macet. Modal terus tergerus oleh pembiayaan macet yang tak kunjung terselesaikan. Bank Muamalat kemudian jatuh sakit, sehingga perlu upaya penyelamatan (penyehatan) agar kembali bisa berlari.

Dalam situasi tersebut, langkah pertama dalam upaya penyelamatan adalah injeksi modal. Namun, menemukan pihak yang akan menyuntikkan modal menjadi masalah, karena tidak ada calon investor dari puluhan yang mengajukan proposal yang cocok, sementara pemegang saham yang ada telah menyerah. Akhirnya, BPKH datang sebagai penyelamat setelah pemegang saham pengendali (IsDB, Sedco Group, dan Boubyan Kuwait Bank Group) memberikan saham mereka.

Kehadiran Badan Pengelola Keuangan Haji (BPKH) sebagai pemegang saham mayoritas baru mengakhiri penantian panjang Bank Muamalat selama tiga tahun. Sebelumnya, bank syariah pertama di Indonesia ini ber upaya mencari investor untuk mengatasi dua problem besar yang dihadapinya: pembiayaan bermasalah dan permodalan. Setelah masuknua BPKH Kini, NPF gross sudah di bawah 1% karena pembiayaan bermasalah telah diserahkan kepada Perusahaan Pengelola Aset (PPA) dan untuk bad bank, sebanyak 10 triliun rupiah sudah dikeluarkan yang menyebabkan BMI menjadi jauh lebih sehat. angka CAR BMI pun bisa sampai hingga 32% setelah suntikan modal dari BPKH. Selain itu, adanya BPKH dapat membuat BMI lebih fokus terhadap produk haji dan umrah.

Potensin Akuisisi oleh Bank BTPN

BTPN berencana mengakuisisi BMI untuk mendorong pertumbuhan unit usaha syariahnya. BMI, yang membutuhkan modal, tampak sebagai opsi yang menarik. Dengan merger, aset gabungan bisa mencapai Rp100 triliun, mengecilkan gap dengan Bank Syariah Indonesia. Kehadiran dua raksasa bank syariah ini diharapkan bisa merangsang pertumbuhan perbankan syariah di Indonesia lebih agresif lagi.

BMI tampaknya juga membutuhkan modal. Hal ini dapat diasumsikan dengan melihat beberapa aspek. Pertama, penyaluran pembiayaannya mulai ekspansif per Kuartal III/2023 setelah tumbuh 22%. Kedua, modal inti Tier 1 BMI tergerus sebanyak 300 miliar dan menjadi Rp4,7 triliun. Penurunan modal Tier 1 itu terjadi saat rasio pembiayaan bermasalah mereka juga turun, menandakan ada yang dihapus buku. Untuk mendorong pertumbuhan pembiayaan lebih agresif lagi di 2024, BMI jelas butuh tambahan modal lagi.

Untuk itu, sempat tersiar kabar BMI juga mau melakukan penawaran umum di BEI demi mendapatkan dana segar dari IPO tersebut. Sampai akhirnya muncul kabar BTPN akan mengakuisisi BMI. Kebutuhan BTPN mengakuisisi BMI adalah untuk mendorong pertumbuhan unit usaha syariahnya menjadi lebih besar lagi. Memang, saat ini skala bisnis unit usaha Syariah BTPN sudah cukup besar, tapi statusnya masih sebagai unit usaha. Untuk itu, BTPN ingin mendorong unit usaha syariahnya ini menjadi Bank Umum Syariah agar skala bisnisnya bisa bertumbuh makin besar lagi.

Fokus Bisnis pada Sektor Pembiayaan Perumahan BTPN dan BMI sama-sama berfokus pada sektor pembiayaan Perumahan atau KPR Syariah. Bank hasil merger ini diharapkan dapat meningkatkan eksposur penyaluran KPR syariah ke masyarakat, baik dari segmen KPR subsidi maupun non subsidi.

Potensi Kenaikan Saham BTPN Saham BTPN tampak menarik jelang aksi akuisisi ini. Dengan potensi kenaikan sebesar 31% hingga 59% dalam 6 sampai 12 bulan ke depan, saham BTPN dapat menjadi pilihan investasi yang menarik. Namun, keputusan investasi harus selalu didasarkan pada penelitian sendiri atau konsultasi dengan penasihat keuangan profesional.

Erik Thohir mengatakan jika merger ini pada maret 2024 terjadi maka akan memungkinkan Bank Syariah tersebut menjadi top 10 dunia. Namun, di satu sisis terdapat berbagai risiko yang harus dipertimbagkan di antaranya adalah Risiko Operasional termasuk, budaya perusahaan dimana hal tersebut sangat kental dalam bank muamalat hingga terdapat beberapa penilitian yang menilai faktor nilai kebudayaan dan loyal kru BMI dan nasabah yang membuat BMI tetap berdiri tegap di tengah berbagai krisis yang melanda di Indonesia.

REFRENECE

Azizah, Z., Barnas, B., & Hadiani, F. (2022). Analisis Pengaruh CAR, FDR, ROA, dan Inflasi Terhadap Non Performing Financing pada Bank Muamalat Indonesia. Journal of Applied Islamic Economics and Finance, 2(2), 387–398. https://doi.org/10.35313/jaief.v2i2.3007

Budi Sarasati, Herbudhi. Setio, T. (2021). THE CELESTIAL MANAGEMENT; KAJIAN HISTORIS RESILIENSI BANK MUAMALAT MELEWATI KRISIS EKONOMI TAHUN 1998-2000 THE. 01(7), 75–81.

Fitriya, N., Syarief, M. E., & Firdaus, A. (2022). Pembiayaan Bermasalah pada Bank Muamalat Indonesia: Apakah Faktor Internal dan Faktor Eksternal Berpengaruh? Journal of Applied Islamic Economics and Finance, 3(1), 44–53. https://doi.org/10.35313/jaief.v3i1.3788

Muhammad Asir, Yuniawati, R. A., Mere, K., Sukardi, K., & Anwar, M. A. (2023). Peran manajemen risiko dalam meningkatkan kinerja perusahaan: studi manajemen sumber daya manusia. Entrepreneurship Bisnis Manajemen Akuntansi (E-BISMA), 4(1), 32–42. https://doi.org/10.37631/ebisma.v4i1.844

ZULKARNAIN, A. I., & UTOMO, A. P. (2022). Bank Muamalat Reborn.

Syah, A., & Andrianto, A. (2022). Analisis Komparatif Kinerja Keuangan Bank Muamalat Indonesia Sebelum Dan Selama Pandemi Covid-19. Jurnal Manajemen Perbankan Keuangan Nitro, 5(2), 105–118. https://doi.org/10.56858/jmpkn.v5i2.73

Youtube:

Rencana Merger BTN Syariah dan Bank Muamalat | IDX CHANNEL - YouTube

Disclaimer

Retizen adalah Blog Republika Netizen untuk menyampaikan gagasan, informasi, dan pemikiran terkait berbagai hal. Semua pengisi Blog Retizen atau Retizener bertanggung jawab penuh atas isi, foto, gambar, video, dan grafik yang dibuat dan dipublished di Blog Retizen. Retizener dalam menulis konten harus memenuhi kaidah dan hukum yang berlaku (UU Pers, UU ITE, dan KUHP). Konten yang ditulis juga harus memenuhi prinsip Jurnalistik meliputi faktual, valid, verifikasi, cek dan ricek serta kredibel.