Ahmad Faisal

Ahmad Faisal

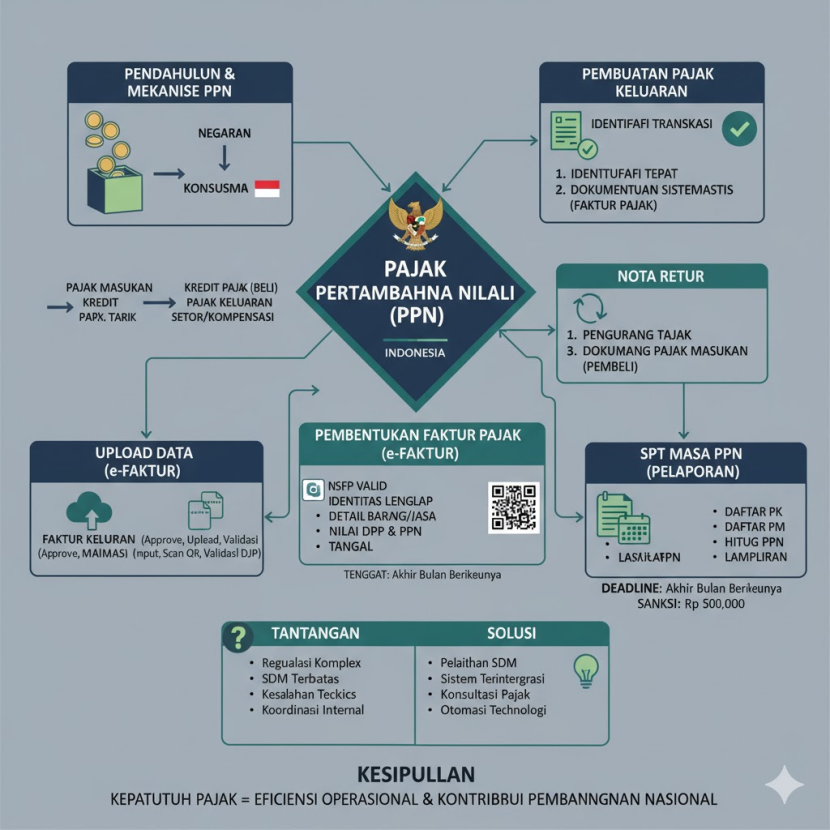

Kebijakan Pajak Pertambahan Nilai (PPN)

Politik | 2023-07-09 14:42:12Kebijakan ini dimulai sebagai tanggapan atas meningkatnya kehadiran penyedia layanan digital asing di pasar Indonesia. Kebijakan Pajak Pertambahan Nilai (PPN) atas layanan digital yang disediakan oleh perusahaan asing berawal berawal dari perubahan dalam perkembangan teknologi informasi dan komunikasi. Dengan diterapkannya kebijakan PPN atas layanan digital, semua penyedia layanan digital baik dari dalam maupun luar negeri wajib mendaftar sebagai pemungut PPN apabila memenuhi ambang batas tertentu yang ditetapkan. Pemungut PPN harus mengenakan tarif PPN sebesar 10% atas penjualan layanan digitalnya kepada konsumen di Indonesia. Untuk penyedia layanan digital dari luar negeri yang tidak memiliki kehadiran fisik di Indonesia, mereka dapat menggunakan mekanisme pemungutan PPN secara mandiri atau melalui mekanisme pemungutan oleh perwakilan pajak. Mekanisme ini bertujuan untuk memastikan pemungutan PPN yang efektif dan mempermudah administrasi perpajakan. Kebijakan PPN atas layanan digital di Indonesia merupakan langkah untuk meningkatkan penerimaan negara dari sektor digital, mengurangi ketimpangan persaingan antara pelaku usaha domestik dan asing, serta membangun kesetaraan dalam perpajakan antara penyedia layanan digital dalam negeri dan luar negeri.

Implementasi kebijakan PPN atas layanan digital di Indonesia melibatkan beberapa langkah dan proses. Berikut adalah gambaran umum tentang bagaimana kebijakan ini terjadi:

1. Peraturan Pemerintah: Pemerintah Indonesia menerbitkan Peraturan Menteri Keuangan Nomor 48/PMK.03/2020 tentang PPN atas Barang Kena Pajak yang Diterikan melalui Perdagangan Melalui Sistem Elektronik. Peraturan ini menjadi dasar hukum bagi implementasi kebijakan PPN atas layanan digital.

2. Registrasi PPN: Penyedia layanan digital, baik dari dalam negeri maupun luar negeri, yang memenuhi ambang batas tertentu harus mendaftar sebagai pemungut PPN. Pendaftaran dilakukan melalui aplikasi atau portal yang disediakan oleh Direktorat Jenderal Pajak.

3. Pemungutan PPN: Setelah terdaftar sebagai pemungut PPN, penyedia layanan digital harus memungut PPN sebesar 10% dari penjualan layanan digitalnya kepada konsumen di Indonesia. Pemungutan PPN dapat dilakukan secara mandiri oleh penyedia layanan digital atau melalui perwakilan pajak yang ditunjuk.

4. Pelaporan dan Pembayaran PPN: Pemungut PPN harus melaporkan jumlah PPN yang terutang dan dibayar kepada Direktorat Jenderal Pajak. Pelaporan dan pembayaran biasanya dilakukan secara periodik, seperti bulanan atau triwulanan, sesuai dengan ketentuan yang berlaku.

5. Audit dan Penegakan Hukum: Direktorat Jenderal Pajak dapat melakukan audit terhadap pemungut PPN untuk memastikan kepatuhan terhadap kewajiban perpajakan. Jika ditemukan

pelanggaran, tindakan penegakan hukum dapat dilakukan sesuai dengan ketentuan perpajakan yang berlaku.

6. Kolaborasi Internasional: Pemerintah Indonesia juga melakukan kolaborasi dengan negara- negara lain dalam mengimplementasikan kebijakan PPN atas layanan digital. Hal ini termasuk pertukaran informasi dan kerjasama dalam memastikan kepatuhan perpajakan oleh penyedia layanan digital asing.

Kebijakan PPN atas layanan digital ini terus mengalami perkembangan dan penyesuaian sesuai dengan kebutuhan dan dinamika perpajakan serta perkembangan teknologi informasi di Indonesia. Pemerintah terus melakukan evaluasi dan penyempurnaan kebijakan ini untuk memastikan efektivitasnya dalam mengumpulkan penerimaan negara dan menciptakan lingkungan persaingan yang sehat di sektor digital.

Untuk menganalisis kebijakan Pajak Pertambahan Nilai (PPN) atas layanan digital dengan menggunakan tinjauan teori, kita dapat mempertimbangkan beberapa pendekatan teoritis yang relevan. Berikut adalah beberapa teori yang dapat digunakan sebagai kerangka analisis.

1. Teori Ekonomi: Dalam konteks ini, teori ekonomi dapat digunakan untuk menganalisis efek kebijakan PPN atas layanan digital terhadap alokasi sumber daya, efisiensi ekonomi, dan insentif bagi perusahaan dan konsumen. Misalnya, pendekatan ekonomi normatif seperti teori kesejahteraan dapat digunakan untuk mengevaluasi apakah kebijakan PPN pada layanan digital meningkatkan kesejahteraan masyarakat secara keseluruhan.

2. Teori Keadilan Pajak: Teori keadilan pajak membahas tentang bagaimana kebijakan perpajakan harus adil dalam membagi beban pajak di antara berbagai kelompok masyarakat. Dalam konteks PPN atas layanan digital, dapat dianalisis apakah kebijakan tersebut mempertimbangkan prinsip keadilan pajak, seperti prinsip kemampuan membayar atau prinsip kesetaraan perlakuan.

3. Teori Perpajakan Internasional: Kebijakan PPN atas layanan digital sering kali melibatkan aspek perpajakan internasional, karena perusahaan asing terlibat dalam transaksi lintas negara. Pendekatan teori perpajakan internasional, seperti teori locational rent dan teori double taxation, dapat digunakan untuk menganalisis konsekuensi perpajakan yang terkait dengan layanan digital yang disediakan oleh perusahaan asing.

4. Teori Dampak Ekonomi: Pengenaan PPN atas layanan digital dapat memiliki dampak ekonomi yang signifikan, baik pada perusahaan maupun konsumen. Pendekatan teori dampak ekonomi dapat digunakan untuk menganalisis efek kebijakan PPN tersebut terhadap daya saing perusahaan, penerimaan pajak negara, atau perilaku konsumen dalam penggunaan layanan digital.

Dalam analisis kebijakan PPN atas layanan digital, penting juga untuk mempertimbangkan konteks dan tujuan spesifik dari kebijakan tersebut. Apakah tujuan kebijakan PPN adalah untuk menghasilkan pendapatan pajak tambahan, mengatasi ketidakadilan persaingan, atau mengatur ekonomi digital secara lebih luas? Analisis teoritis dapat memberikan wawasan dan perspektif yang berguna untuk memahami implikasi kebijakan tersebut. Namun, penting juga

untuk mengkombinasikan analisis teori dengan data empiris dan penelitian terkait untuk mendapatkan pemahaman yang lebih komprehensif tentang efek kebijakan PPN atas layanan digital.

Setelah menerapkan kebijakan PPN atas layanan digital di Indonesia, ada beberapa dampak yang dihasilkan, antara lain:

1. Peningkatan Penerimaan Negara: Salah satu dampak utama dari kebijakan PPN atas layanan digital adalah peningkatan penerimaan negara. Sebelumnya, penyedia layanan digital dari luar negeri tidak dikenakan PPN, sehingga penerimaan negara dari sektor ini terbatas. Dengan diterapkannya kebijakan PPN, pemerintah dapat mengumpulkan PPN sebesar 10% dari penjualan layanan digital, yang berkontribusi pada peningkatan penerimaan negara.

2. Kesetaraan Pajak: Kebijakan PPN atas layanan digital bertujuan untuk menciptakan kesetaraan dalam perpajakan antara penyedia layanan digital domestik dan asing. Sebelumnya, penyedia layanan digital domestik dikenakan PPN, sementara penyedia asing tidak. Dengan penerapan kebijakan ini, semua penyedia layanan digital wajib mendaftar dan memungut PPN, sehingga menciptakan kesetaraan pajak antara pelaku usaha dalam negeri dan luar negeri.

3. Peningkatan Persaingan yang Sehat: Kebijakan PPN atas layanan digital dapat mengurangi ketimpangan persaingan antara penyedia layanan digital domestik dan asing. Sebelumnya, ketidakterdugaan PPN pada layanan digital asing memberikan keuntungan kompetitif bagi penyedia asing di pasar Indonesia. Dengan penerapan PPN yang merata, pelaku usaha domestik dapat bersaing dengan lebih adil, mendorong persaingan yang sehat dan memberikan peluang yang lebih baik bagi pelaku usaha dalam negeri.

4. Penggalangan Data dan Transparansi: Penerapan kebijakan PPN atas layanan digital memungkinkan pemerintah untuk mengumpulkan data dan informasi yang lebih baik tentang transaksi digital di Indonesia. Hal ini dapat membantu pemerintah dalam mengembangkan kebijakan dan strategi yang lebih efektif dalam mengatur sektor digital, serta meningkatkan transparansi dalam pengumpulan pajak dan administrasi perpajakan.

5. Dukungan bagi Ekonomi Digital Domestik: Kebijakan PPN atas layanan digital dapat memberikan dukungan bagi pelaku usaha digital domestik. Dengan menciptakan kesetaraan pajak, mengurangi ketimpangan persaingan, dan memperkuat regulasi di sektor digital, kebijakan ini dapat mendorong pertumbuhan ekonomi digital domestik dan meningkatkan daya saing pelaku usaha lokal.

Dampak yang dihasilkan setelah menerapkan kebijakan PPN atas layanan digital di Indonesia akan terus dinilai dan dievaluasi oleh pemerintah untuk memastikan efektivitasnya dalam mencapai tujuan yang diinginkan serta untuk menyesuaikan kebijakan dengan perkembangan dan perubahan di sektor digital.

Sebagai kesimpulan, penerapan PPN atas layanan digital yang disediakan oleh perusahaan asing di Indonesia telah menjadi langkah signifikan untuk memastikan keadilan pajak dan meningkatkan pendapatan. Namun, penting bagi pemerintah untuk terus memantau dan mengevaluasi efektivitas kebijakan ini untuk mengatasi potensi tantangan atau

konsekuensi yang tidak diinginkan. Selain itu, kolaborasi lebih lanjut dengan negara lain dan organisasi internasional dapat bermanfaat dalam mengembangkan kerangka kerja yang komprehensif untuk memajaki layanan digital dalam konteks global.

Berikut adalah beberapa saran untuk kebijakan PPN atas layanan digital di Indonesia:

1. Evaluasi Ambang Batas: Melakukan evaluasi secara berkala terhadap ambang batas yang ditetapkan untuk pendaftaran sebagai pemungut PPN. Ambang batas ini dapat disesuaikan agar dapat mengakomodasi perkembangan industri layanan digital dan memastikan keseimbangan antara kewajiban perpajakan dan kemampuan pelaku usaha.

2. Pengembangan Infrastruktur Pendaftaran dan Pelaporan: Meningkatkan efisiensi dan keterjangkauan sistem pendaftaran dan pelaporan PPN bagi penyedia layanan digital, terutama bagi pelaku usaha kecil dan menengah. Memastikan bahwa infrastruktur ini mudah diakses, sederhana, dan dapat mendukung pemenuhan kewajiban perpajakan secara efektif.

3. Kerjasama Internasional yang Ditingkatkan: Mengintensifkan kerjasama internasional dengan negara-negara lain dalam mengatur perpajakan atas layanan digital lintas batas. Hal ini termasuk pertukaran informasi dan koordinasi dalam memastikan kepatuhan perpajakan oleh penyedia layanan digital asing, serta menghindari praktik penghindaran pajak.

4. Pendidikan dan Kesadaran Masyarakat: Meningkatkan pendidikan dan kesadaran masyarakat tentang kebijakan PPN atas layanan digital. Melakukan kampanye edukasi untuk memahamkan masyarakat tentang pentingnya kepatuhan perpajakan dalam sektor digital dan dampaknya bagi pembangunan negara.

5. Inklusi dan Dukungan bagi Pelaku Usaha Lokal: Memberikan dukungan yang lebih besar bagi pelaku usaha lokal dalam sektor digital. Ini dapat dilakukan melalui penyediaan akses ke sumber daya, pelatihan, dan pembiayaan yang dapat membantu mereka bersaing dengan penyedia layanan digital asing yang lebih besar.

6. Kebijakan Pajak yang Responsif: Mengikuti perkembangan teknologi dan dinamika pasar digital secara aktif. Melakukan tinjauan dan evaluasi terus-menerus terhadap kebijakan PPN atas layanan digital untuk memastikan relevansi, efektivitas, dan kesesuaian dengan perubahan dan perkembangan di sektor digital.

Saran-saran ini bertujuan untuk memperbaiki dan memperkuat kebijakan PPN atas layanan digital di Indonesia, sekaligus meningkatkan efisiensi, keadilan, dan kepatuhan perpajakan dalam sektor digital.

Disclaimer

Retizen adalah Blog Republika Netizen untuk menyampaikan gagasan, informasi, dan pemikiran terkait berbagai hal. Semua pengisi Blog Retizen atau Retizener bertanggung jawab penuh atas isi, foto, gambar, video, dan grafik yang dibuat dan dipublished di Blog Retizen. Retizener dalam menulis konten harus memenuhi kaidah dan hukum yang berlaku (UU Pers, UU ITE, dan KUHP). Konten yang ditulis juga harus memenuhi prinsip Jurnalistik meliputi faktual, valid, verifikasi, cek dan ricek serta kredibel.