Reza Syam Pratama

Reza Syam Pratama

Bagaimana Seharusnya Dana JHT Dikelola

Bisnis | 2022-02-19 14:50:32Anda pasti dengar keributan beberapa hari belakangan di media sosial. Kenapa regulasi JHT diubah? Bagaimana dengan pegawai yang tiba-tiba diberhentikan dari pekerjaannya?

Dan yang paling ramai: Kenapa sebagian besar dana diinvestasikan di Surat Utang Negara? Apa negara kehabisan uang sehingga perlu menggarong dana pensiun masyarakat? Bagaimana seharusnya dana pensiun dikelola?

Berikut jawabannya.

Dana pensiun dikumpulkan dari iuran pekerja dan pemberi kerja untuk dikelola di satu pool of fund supaya manfaatnya bisa dimanfaatkan pekerja di kemudian hari. Pekerja menitipkan dananya untuk dikelola sehingga dia bisa menikmati hasil pengembangan dana tersebut pada waktu yang disepakati.

Dalam hal Jaminan Kehilangan Pekerjaan, dana nasabah didapatkan ketika mereka kehilangan pekerjaan. Kalau Jaminan Hari Tua, dananya bisa diperoleh seluruhnya ketika mereka masuk usia pensiun, cacat total tetap, atau meninggal dunia.

Daftarnya bisa lebih panjang kalau kita menambahkan Jaminan Kematian, Jaminan Pensiun, dan produk BPJS Ketenagakerjaan lainnya. Produk itu dibedakan berdasarkan kegunaannya bagi pekerja di masa depan.

Terus kalau JHT hanya bisa dicairkan di usia 56 tahun, bagaimana nasib para pekerja yang kehilangan pekerjaan? Ya gunakan Jaminan Kehilangan Pekerjaan, sesuai peruntukannya.

Dari sisi pekerja, pembedaan ini berguna untuk memperjelas apa saja hak yang mereka terima dari iuran bulanan yang sudah mereka bayarkan.

Dari sisi pengelola dana, ini memperjelas horizon investasi yang harus mereka perhitungkan. Berapa yang dialokasikan untuk investasi jangka pendek, berapa yang untuk investasi jangka panjang. Kalau begini, return investasi juga diharapkan lebih maksimal karena pengelola dana pensiun tidak terlalu tergantung pada instrumen investasi jangka pendek yang biasanya memiliki return lebih kecil.

Tunggu, jadi selama ini dana pensiun itu diinvestasikan?

Ya tentu saja harus diinvestasikan. Kalau tidak, dari mana datangnya uang untuk jaminan-jaminan di atas, yang kalau ditotal nilai manfaatnya lebih besar dari total iurannya?

Terus dana-dana tersebut diinvestasikan di mana?

Jenis Instrumen Investasi bagi Dana Pensiun

Ada berbagai macam instrumen investasi di pasar modal yang biasa digunakan untuk mengelola dana pensiun. Mari kita urutkan dari yang paling besar risikonya.

1. Saham

Instrumen ini menjanjikan return yang paling besar. Anda pasti pernah dengar nama SoftBank Vision Fund, perusahaan yang bergerak di bidang dana investasi. Mereka mengambil keuntungan dari membeli saham perusahaan yang masih kecil, kemudian menjual kembali sahamnya ketika valuasinya sudah terdongkrak naik. Beberapa perusahaan terkenal yang menerima investasi dari SoftBank antara lain Flipkart, Nvidia, Slack, sampai Uber.

Wow, berarti sudah cocok dana pensiun berinvestasi di saham dong! Ya boleh saja, tapi jangan lupakan jargon investasi paling terkenal berikut: high risk, high return. Bersama potensi keuntungan besar, terkandung potensi risiko yang besar juga.

SoftBank sendiri menderita kerugian sebanyak USD 30 miliar, atau senilai Rp 430 triliun, akibat kegagalan investasinya di WeWork, perusahaan startup yang menyediakan coworking space.

Oh itu kan perusahaan privat, bagaimana dengan perusahaan publik yang sahamnya diperdagangkan di bursa saham, dan laporan keuangannya bisa diakses dengan mudah oleh publik?

Ya sama, begitu juga. Kita mengenal Lo Kheng Hong, sosok yang kaya raya dari aktivitas perdagangan di bursa saham. Tapi kita juga punya pengalaman buruk di Jiwasraya, yang kehilangan triliunan nilai investasinya akibat berinvestasi di saham-saham gorengan.

Nilai saham yang cukup fluktuatif inilah yang mengakibatkan risiko di instrumen ini cukup besar. Sulit sekali menentukan saham mana yang nilainya akan naik sesuai target return yang akan dimanfaatkan para pekerja. Bahkan di Indonesia, ada saja perusahaan yang secara fundamental cukup bagus tapi harga sahamnya terus turun.

2. Real Estate

Bagaimana instrumen ini bekerja? Jadi pengelola dana pensiun menginvestasikan uangnya di real estate investment trusts, atau perusahaan yang secara khusus menerima titipan uang tersebut untuk diinvestasikan di proyek hunian. Uang tersebut digunakan untuk membangun rumah, apartemen, kos-kosan, dan sebagainya, kemudian mengambil untung dari sewa atau penjualan aset-aset tersebut.

Melihat skemanya, tentu saja ini adalah investasi jangka panjang. Anda tidak bisa membangun dan menjual kembali rumah atau unit apartemen dalam semalam kan?

Sepengetahuan saya, instrumen ini cukup populer di Amerika Serikat dan negara-negara Eropa, tapi tidak di Indonesia. Mungkin ada pertimbangan terkait risiko investasi.

3. Obligasi Korporasi

Pada dasarnya, korporasi mengeluarkan surat utang yang menyatakan janji pembayaran jumlah tertentu pada waktu tertentu. Pada dasarnya masih terdapat risiko dari instrumen ini, yaitu ketika korporasi tersebut mengalami kebangkrutan sehingga terjadi gagal bayar.

Namun, biasanya hal ini diantisipasi melalui proses rating, di mana pihak independen ditugaskan untuk menilai kondisi operasional dan finansial suatu perusahaan. Investor juga biasanya menganalisis lebih dulu kondisi perusahaan sebelum mereka berinvestasi pada surat utang perusahaan tersebut.

4. Obligasi Negara

Nah sampailah kita pada pokok keributan. Instrumen ini pada dasarnya mirip dengan obligasi korporasi, tapi dengan risiko yang jauh lebih rendah.

Apa itu artinya negara tidak mungkin gagal bayar?

Tentu risiko itu masih ada, seperti yang dialami Yunani atau Argentina bertahun- tahun yang lalu. Pemerintahnya gagal menyediakan sejumlah uang untuk obligasi yang jatuh tempo sehingga dinyatakan default/gagal bayar.

Tapi itu hanya terjadi kalau pengelolaan keuangan publik dilakukan dengan kelewat sembrono dan memprioritaskan belanja-belanja yang populis (menyenangkan orang banyak) meski tidak terlalu baik dari sisi keuangan negara.

Di Indonesia sendiri, jangankan gagal bayar, pemerintah akan ngotot untuk tidak terlambat dalam membayar kewajiban-kewajibannya. Ketepatan waktu ini sudah masuk ranah reputasi. Kalau pemerintah dikenal suka menunda-nunda kewajibannya, tentu akan berakibat buruk pada profil investasi Indonesia di mata dunia internasional.

Tahun lalu, Standard & Poors merilis rating investasi Indonesia di skor BBB. Artinya, meski mengandung risiko, Indonesia masih bisa dipertimbangkan sebagai negara tujuan investasi yang aman.

Alokasi Aset Dana Pensiun

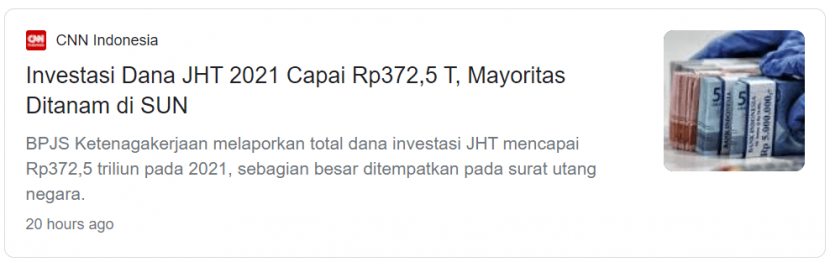

Sebelum lanjut, mari simak headline berikut.

Apa yang terlintas di benak Anda?

Atau kita bisa melihat keputusan investasi ini dari sisi pengelola dana pensiun, yaitu BPJS Ketenagakerjaan.

Sebagaimana Badan Pengelola Keuangan Haji, BPJS TK bertugas mengelola investasi dengan return maksimal, tapi dengan risiko yang tidak terlalu tinggi. Kriteria ini membuat opsi instrumen investasinya jadi terbatas.

Kalau banyak investasi di saham, risikonya terlalu tinggi. Kalau banyak investasi di deposito, return-nya terlalu rendah. Oleh karena itu, porsi obligasi negara masih cukup besar dari portofolio investasi BPJS TK.

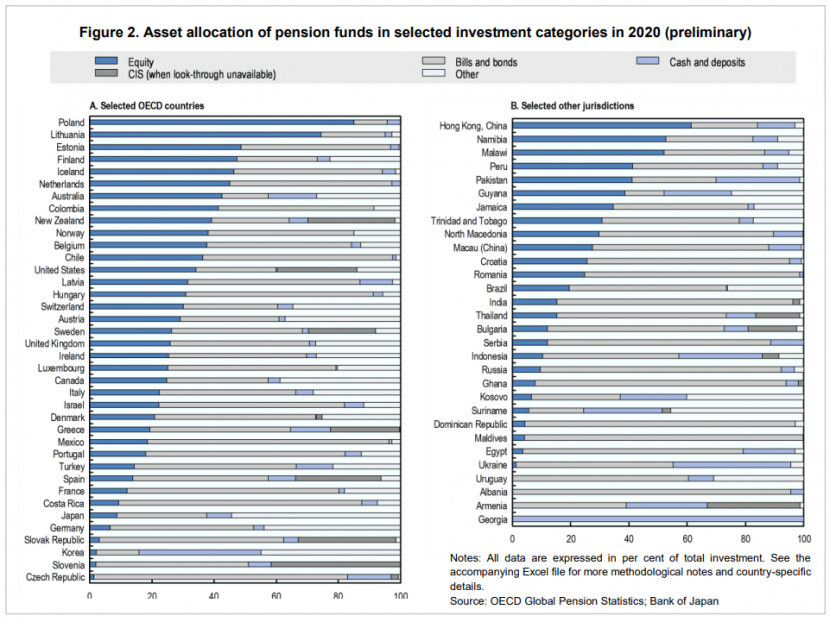

Mereka tidak sendiri. Keputusan menggunakan obligasi sebagai struktur utama instrumen investasi juga dilakukan banyak negara. Datanya bisa Anda simak di grafik yang dirilis OECD berikut:

OECD" />

OECD" />

Mengapa obligasi masih cukup populer?

Ini terkait erat dengan perhitungan target return dan kalkulasi risikonya. Di beberapa negara, risiko investasi di instrumen saham dianggap masih dapat diantisipasi dengan baik. Maka ya masuk akal kalau mereka banyak berinvestasi di sana.

Tapi di banyak negara lain, pengelola dana pensiun memilih obligasi, baik negara maupun korporasi, sebagai tulang punggung investasinya. Berdasarkan grafik di atas, setidaknya Inggris, Swedia, Prancis, Brazil, India, dan Thailand melakukan hal ini. Jadi, hal ini bukan hal aneh lagi dalam pengelolaan dana pensiun.

Selain itu, secara praktis pasar modal Indonesia juga belum begitu mampu menampung dana sebesar itu. Nilai transaksi saham di BEI baru mencapai sekitar Rp 12 triliun per hari. Masuknya dana sejumlah Rp 300 triliun lebih dalam waktu singkat bakal menimbulkan gejolak di pasar modal. Fluktuasi harganya akan terlalu besar, misalnya kalau pengelola dana misalnya hendak menggeser komposisi emiten dalam portofolionya.

Lagipula, dalam konteks Indonesia, Anda mau dana pensiun ini diinvestasikan ke mana? Masa iya ke saham gorengan ala day-trader begitu? Sebagai catatan, dana kelolaan BPJS TK jauuuuh lebih besar daripada dana kelolaan Jiwasraya.

Maka, dengan pertimbangan optimasi return sekaligus menjaga risiko, saya kira investasi di surat berharga negara masih jadi opsi yang sangat layak dipertimbangkan.

Demikian.

*Tulisan ini pertama kali diterbitkan di sini.

Disclaimer

Retizen adalah Blog Republika Netizen untuk menyampaikan gagasan, informasi, dan pemikiran terkait berbagai hal. Semua pengisi Blog Retizen atau Retizener bertanggung jawab penuh atas isi, foto, gambar, video, dan grafik yang dibuat dan dipublished di Blog Retizen. Retizener dalam menulis konten harus memenuhi kaidah dan hukum yang berlaku (UU Pers, UU ITE, dan KUHP). Konten yang ditulis juga harus memenuhi prinsip Jurnalistik meliputi faktual, valid, verifikasi, cek dan ricek serta kredibel.