Yofi Wahyu Septiawan

Yofi Wahyu Septiawan

Pembiayaan Mudharabah Sebagai Salah Satu Produk Ekonomi Syariah

Eduaksi | 2022-01-12 22:07:31Dalam kegiatan ekonomi syariah, kita kerap mendengar akad mudharabah untuk kerja sama. Beberapa dari kita mungkin masih belum familiar dengan akad mudharabah. apa itu akad mudharabah? akad ini bisa dilaksanakan untuk kondisi muamalah seperti apa saja ya? Mudharabah ini nantinya diharapkan bisa menjadi alternatif bagi pelaku ekonomi di Indonesia agar terhindar dari riba, mayshir dan gharar.

Mudharabah adalah pembiayaan yang disalurkan oleh bank syariah kepada pihak lain untuk suatu usaha yang produktif. Secara Bahasa, mudharabah berasal dari kata Dharb yang artinya melakukan perjalanan yang umumnya untuk berniaga. Istilah Dharb Populer digunakan oleh penduduk Irak. Untuk maksud yang sama, penduduk Hijaz menggunakan istilah muqharadah atau qiradh yang berarti memotong. Sebagian hartanya untuk diserahkan kepada pengelola modal, dan ia juga akan memotong keuntungan usahanya.

Secara teknis, Antonio (2001) mendefinisikan mudharabah sebagai akad kerja sama usaha antara dua pihak di mana pihak pertama (shahibul maal) menyediakan seluruh 100% modal, sedangkan pihak lainnya menjadi pengelola. Keuntungan usaha secara mudharabah dibagi menurut kesepakatan yang dituangkan dalam kontrak, sedangkan apabila rugi dtanggung oleh pemilik modal selama kerugian itu bukan akibat kelalaian si pengelola, seandainya kerugian itu diakibatkan karena kecurangan atau kelalaian si pengelola, si pengelola harus bertanggung jawab atas kerugian tersebut. Skema mudharabah merupakan pengganti akad pinjaman pada produk lembaga keuangan syariah.

Menurut PSAK 105, Kontrak mudharabah dapat dibagi atas tiga jenis, yaitu mudharabah muqayyadah, mudharabah mutlaqah, dan mudharabah musytarakah. Dari pembagian kontrak mudharabah ini, diharapkan para pembaca bisa lebih memahami akad mudharabah sebagai solusi investasi ekonomi yang islami. Karena, masih banyak masyarakat Indonesia yang belum tau tentang bagaimana berbisnis agar aman dan terhindar dari riba.mayshir dan gharar. Maka salah satu produk syariah mudharabah ini diharapkan bisa menjadi solusi jawaban umat untuk beraktivitas dalam ekonomi dengan sehat.

Pertama, Mudharabah Muqayyadah. Mudharabah muqayyadah adalah bentuk kerja sama antara pemilik dana dan pengelola, dengan kondisi pengelola dikenakan pembatasan oleh pemilik dana dalam hal tempat, cara dan atau objek investasi. Dalam transaksi mudharabah muqayyadah, bank syariah bersifat sebagai agen yang menghubungkan shahibul maal dengan mudharib. Peran agen yang dilakukan oleh bank syariah mirip dengan peran manajer investasi pada perusahaan sekuritas. Imbalan yang diterima oleh bank sebagai agen dinamakan fee dan bersifat tetap tanpa dipengaruhi oleh tingkat keuntungan yang dihasilkan oleh mudharib.

Kedua, Mudharabah Muthlaqah. Mudharabah Mutlaqah adalah bentuk kerja sama antara pemilik dana dan pengelola tanpa adanya pembatasan oleh pemilik dana dalam hal tempat, cara maupun objek investasi. Dalam hal ini, pemilik dana memberi kewenangan yang sangat luas kepada mudharib untuk menggunakan dana yang diinvestasikan. Kontrak mudharabah muthlaqah dalam perbankan syariah digunakan untuk tabungan maupun pembiayaan. Pada tabungan mudharabah, penabung berperan sebagai pemilik dana, sedang bank berperan sebagai pengelola yang mengontribusikan keahliannya dalam mengelola dana penabung.

Ketiga, yaitu Mudharabah Musytarakah. Mudharabah Musytarakah adalah bentuk mudharabah di mana pengelola dana menyertakan modal atau dananya dalam kerja sama investasi. Akad musytarakah ini merupakan solusi sekiranya dalam perjalanan usaha. Pengelola dana memiliki modal yang dapat dikontribusikan dalam investasi, sedang di lain sisi, adanya penambahan modal ini akan dapat meningkatkan kemajuan investasi. Setelah penambahan dana oleh pengelola, pembagian hasil usaha antara pengelola dana dan pemilik adalah sebesar hasil usaha musyarakah setelah dikurangi porsi pemilik dana sebagai pemilik dana musyarakah.

Mekanisme Pembiayaan Mudharabah

Dalam transaksi mudharabah perlu adanya mekanisme bagaimana aktivitas mudharabah bisa berjalan dengan baik. Mekanisme yang di perlukan seperti Ijab dan Kabul, Objek Mudharabah, Rukun Transaksi Mudharabah, dan Pengawasan Syariah Transaksi Mudharabah. Akad Mudharabah nantinya diatur dalam DSN-MUI dalam bentuk fatwa kemudian di cantumkan kepada PSAK syariah dan nanti nya diawasi oleh dewan pengawasan syariah.

1. Ijab dan Kabul

Ijab dan Kabul atau persetujuan kedua belah pihak dalam mudharabah yang merupakan wujud dari prinsip sama-sama rela (an-taraddin minkum). Dalam hal ini, kedua belah pihak harus secara rela bersepakat untuk mengikatkan diri dalam akad mudharabah. Si pemilik dana setuju dengan perannya untuk mengontribusikan dana, sementara si pelaksana usaha setuju dengan perannya untuk mengontribusikan kerja. Akad mudharabah pada dasarnya sama dengan akad-akad yang lain dalam aspek yang bersifat umum. Aspek yang bersifat umum tersebut antara lain tentang identitas kedua pihak yang bertransaksi, besar pembiayaan, jangka waktu pembiayaan, prasayarat pengambilan pembiayaan, jaminan, ketentuan denda, pelanggaran atas syarat-syarat perjanjian, dan pengunaan Badan Arbitrase Syariah.

2. Objek Mudharabah

Objek Mudharabah meliputi modal dan usaha. Pemilik modal menyerahkan modalnya sebagai objek mudharabah, sedangkan pelaksana usaha menyerahkan kerjanya sebagai objek mudharabah. Modal yang diserahkan dapat berbentuk uang atau barang yang dirinci berapa nilai uangnya. Modal tidak dapat berbentuk piutang dan harus dibayarkan kepada mudharib, baik secara bertahap maupun tidak sesuai dengan kesepakatan dalam akad. Sementara itu, kerja yang diserahkan dapat berbentuk keahlian menghasilkan barang atau jasa, keahlian mengelola, keahlian menjual, dan keahlian maupun keterampilan lainnya. Tanpa dua objek ini, mudharabah tidak dibenarkan. Fatwa Dewan Syariah Nasional Nomor 7 Tahun 2000 tentang Pembiayaan Mudharabah menyatakan bahwa kegiatan usaha oleh pengelola (mudharib) sebagai pertimbangan modal yang disediakan oleh penyedia dana harus memperhatikan hal-hal berikut :

1. Kegiatan usaha adalah hak ekslusif mudharib, tanpa campur tangan penyedia dana, tetapi ia mempunyai hak untuk melakukan pengawasan.

2. Penyedia dana tidak boleh mempersempit tindakan pengelola sedemikian rupa yang dapat menghalangi tercapainya tujuan mudharabah, yaitu keuntungan.

3. Pengelola tidak boleh menyalahi hukum syariah islam dalam tindakannya yang berhubungan dengan mudharabah dan harus mematuhi kebiasaan yang berlaku dalam aktivitas itu.

3. Rukun Transaksi Mudharabah

Rukun transaksi mudharabah meliputi dua pihak transaktor (pemilik modal dan pengelola), objek akad mudharabah (modal dan usaha), dan ijab qabul atau persetujuan kedua belah pihak.

Dalam praktik perbankan, bentuk kegiatan usaha pengelola merupakan satu faktor yang sangat diperhatikan oleh bank dalam memutuskan persetujuan pembiayaan mudharabah. Adanya kewajiban bank menanggung kerugian yang timbul dari usaha mudharib menyebabkan pembiayaan mudharabah dikategorikan sebagai pembiayaan dengan karakteristik risiko yang tinggi. Dengan demikian, terdapat kecendrungan pada bank syariah untuk menyeleksi calon nasabah pembiayaan mudharabah secara ketat. Saat ini, pembiayaan mudharabah yang banyak diberikan adalah perusahaan atau perorangan yang sudah memiliki kontrak (proyek) yang berkekuatan hukum dari pemerintah; usaha Lembaga keuangan yang menyalurkan pembiayaan dengan mekanisme yang tidak bertentangan dengan prinsip syariah kepada para anggotanya; dan pengembang properti atau bisnis lain seperti stasiun pengisian bahan bakar umum (SPBU) yang memiliki perkiraan arus kas yang relatif stabil.

Syarat pembagian keuntungan dalam pembiayaan mudharabah meliputi hal-hal sebagai berikut :

1. Harus diperuntukkan bagi kedua pihak dan tidak boleh disyaratkan hanya untuk satu pihak;

2. Bagian keuntungan harus diketahui masing-masing pihak dan bersifat proporsional atau dinyatakan dalam angka persentase (nisbah) dari keuntungan sesuai kesepakatan. Sekiranya terdapat perubahan nisbah, harus berdasarkan kesepakatan.

3. Penyedia dana menanggung semua kerugian dari mudharabah dan pengelola tidak boleh menanggung kerugian apa pun kecuali diakibatkan dari kesalahan disengaja, kelalaian, atau pelanggaran kesepakatan.

4. Sekiranya terjadi kerugian yang disebabkan oleh kelalaian mudharib, maka mudharib wajib menanggung segala kerugian tersebut. Kelalaian antara lain, ditunjukkan oleh tidak terpenuhinya persyaratan yang ditentukan dalam akad; mengalami kerugian tanpa adanya kondisi diluar kemampuan (force majeur) yang lazim dan/atau yang telah ditentukan dalam akd dan hasil putusan dari badan abitrase atau pengadilan.

Kesepakatan pembagian keuntungan atau nisbah harus dinyatakan pada waktu kontrak. Dalam hal ini, juga perlu disepakati dasar bagi hasil yang akan digunakan. Dewan Syariah Nasional dalam Fatwa DSN Nomor 15 Tahun 2000 menyatakan bahwa bank syariah boleh menggunakan prinsip bagi hasil (revenue sharing) maupun bagi untung (profit sharing).

4. Pengawasan Syariah Transaksi Mudharabah

Untuk memastikan kesesuaian syariah pada praktik transaksi mudharabah yang dilakukan bank, DPS melakukan pengawasan syariah secara periodik. Pengawasan tersebut didasarkan pedoman yang ditetapkan oleh Bank Indonesia dilakukan hal-hal sebagai berikut :

1. Meneliti apakah pemberian informasi secara lengkap telah disampaikan oleh bank kepada nasabah, baik secara tertulis maupun lisan tentang persyaratan pembiayaan mudharabah telah dilakukan.

2. Menguji apakah perhitungan bagi hasil telah dilakukan sesuai prinsip syariah.

3. Memastikan adanya persetujuan para pihak dalam perjanjian pembiayaan mudharabah.

4. Memastikan terpenuhinya rukun dan syarat mudharabah.

5. Memastikan bahwa kegiatan investasi yang dibiayai tidak termasuk jenis kegiatan usaha yang bertentangan dengan syariah.

Adanya pengawasan syariah yang dilakukan oleh DPS menurut bank syariah untuk berhati-hati dalam melakukan transaksi mudharabah dengan para nasabah. Selain itu, bank juga dituntut untuk melaksanakan tertib adminstasi agar berbagai dokumen yang diperlukan DPS dapat tersedia setiap saat pengawasan dilakukan.

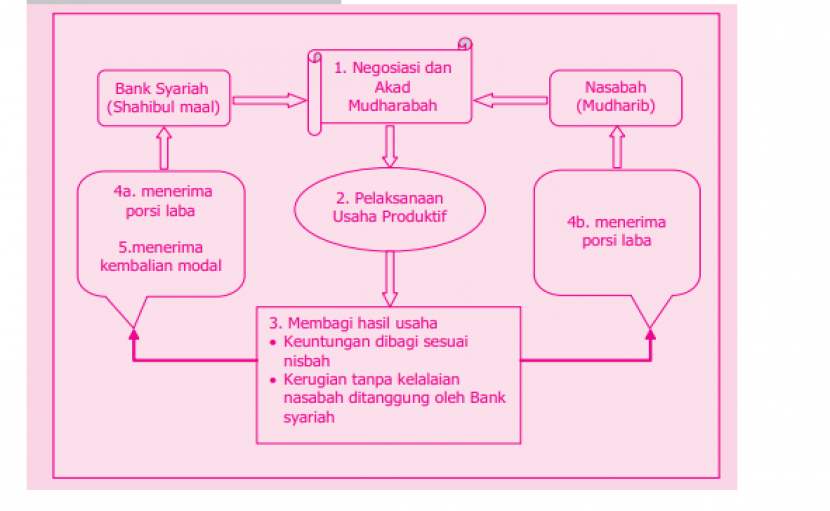

Alur Transaksi Mudharabah

Pertama, dimulai dari pengajuan permohonan pembiayaan oleh nasabah dengan mengisi formulir permohonan pembiayaan. Formulir tersebut diserahkan kepada bank syariah beserta dokumen pendukung. Pihak bank selanjutnya melakukan evaluasi kelayakan pembiayaan mudharabah yang diajukan nasabah dengan menggunakan analisis 5C (Character, Capacity, Capital, Commitment, dan Collateral). Analisis diikuti kemudian dengan verifikasi. Bila nasabah dan usaha dianggap layak, selanjutnya diadakan perikatan dalam bentuk penandatanganan kontrak mudharabah dengan mudharib di hadapan notaris. Kontrak yang dibuat setidaknya memuat berbagai hal untuk memastikan terpenuhinya rukun mudharabah.

Kedua, bank mengontribusikan modalnya dan nasabah mulai mengelola usaha yang disepakati berdasarkan kesepakatan dan kemampuan terbaiknya.

Ketiga, hasil usaha dievaluasi pada waktu yang ditentukan berdasarkan kesepakatan. Keuntungan yang diperoleh akan dibagi antara bank sebagai shahibul maal dengan nasabah sebagai mudharib sesuai dengan porsi yang telah disepakati. Seandainya terjadi kerugian yang tidak disebabkan oleh kelalaian nasabah sebagai mudharib, maka kerugian ditanggung oleh bank. Adapun kerugian yang disebabkan oleh kelalaian nasabah sepenuhnya menjadi Akuntansi tanggung jawab nasabah.

Keempat, bank dan nasabah menerima porsi bagi hasil masing-masing berdasarkan metode perhitungan yang telah disepakati.

Kelima, bank menerima pengembalian modalnya dari nasabah. Jika nasabah telah mengembalikan semua modal milik bank, selanjutnya usaha menjadi milik nasabah sepenuhnya.

Cakupan Standar Akuntansi Mudharabah bagi Bank Syariah

Ketentuan tentang akuntansi mudharabah diatur dalam PSAK 105 Tahun 2007 tentang Akuntansi Mudharabah. Standar ini mengatur pengakuan dan pengukuran transaksi, baik dari sisi pemilik dana maupun dari sisi pengelola dana. Beberapa hal yang perlu diperhatikan dalam pengakuan dan pengukuran transaksi adalah mengenai dana mudharabah yang disalurkan, jenis investasi berupa kas maupun non-kas, penurunan nilai investasi sebelum usaha dimulai, dana, penghasilan usaha, kerugian akibat kelalaian atau kesalahan pengelola, hak pihak ketiga atas bagi hasil dana syirkah, penyertaan dana pengelola dalam skema musytarakah, dan pembagian hasil pada mudharabah musytarakah.

Dengan membaca tulisan ini, semoga para pembaca memperoleh gambaran yang komprehensif mengenai akad mudharabah yang memiliki tiga bagian yaitu mudharabah muqayyadah, mudharabah muthlaqah, Mudharabah Musytarakah. Bagi pemilik modal dan pengelola, diharapkan dapat menjalankan ketentuan-ketentuan syariah yang terdapat dalam akad mudharabahah. Selain agar proses bisnis selaras dengan nilai-nilai Islami, juga memberikan keberkahan dan kemanfaatan bagi para pengelola dan pemilik dana.

Sumber :

Yaya Rizal, Martawireja A.E, Abdurahim A, 2009.”Akuntansi Perbankan Syariah”.Jakarta.Salemba Empat.

Disclaimer

Retizen adalah Blog Republika Netizen untuk menyampaikan gagasan, informasi, dan pemikiran terkait berbagai hal. Semua pengisi Blog Retizen atau Retizener bertanggung jawab penuh atas isi, foto, gambar, video, dan grafik yang dibuat dan dipublished di Blog Retizen. Retizener dalam menulis konten harus memenuhi kaidah dan hukum yang berlaku (UU Pers, UU ITE, dan KUHP). Konten yang ditulis juga harus memenuhi prinsip Jurnalistik meliputi faktual, valid, verifikasi, cek dan ricek serta kredibel.